みなさん、こんにちは。

「そろそろ将来に備えて資産運用を始めないと…」と考えている方も多いのではないでしょうか。

資産運用とは、現金や不動産、株式、債券などの持っている資産を運用して資産を増やすことを言います。今、どこの銀行も超低金利の時代なので、ただ貯蓄しているだけではなかなかお金を増やすことができず、将来を不安に感じている方が多いですよね。

子どもの将来や自分の老後のためにも、効率よく資産運用していくことが大切です。そのためには、リスクとリターンの関係について理解しておく必要があります。

そこで今回は、資産運用のリスクとリターンについてお話します。

リスクとリターンとは?

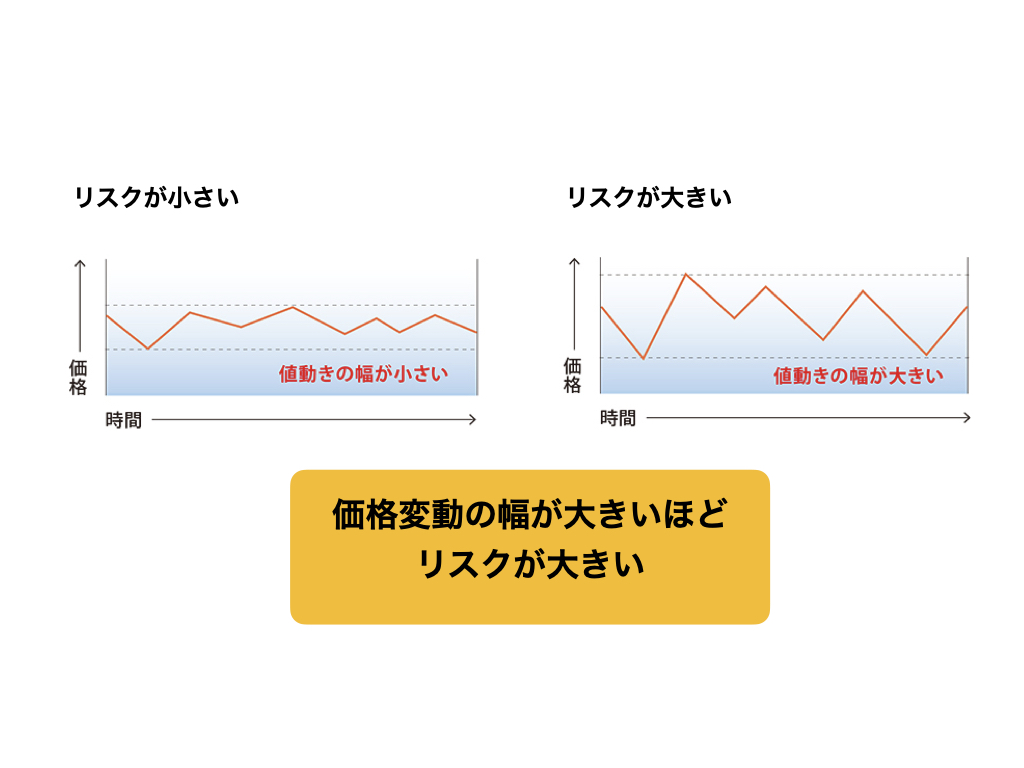

「リスク」と聞くと、「危険」「損をする」といったイメージがあるのではないでしょうか。しかし、資産運用での「リスク」とは、金融商品における「結果が不確実なこと・価格の振れ幅(収益のばらつき)」のことを言います。また、「リターン」とは、運用によって得られる収益のことを言います。

金融商品とは、株式、債券、保険、投資信託などを指します。

例えば、値動きの幅が小さい金融商品の場合、得られるリターンが小さい代わりに、マイナスになった際の損失も小さくなります。逆に、値動きの幅が大きい金融商品は、大きなリターンが得られる代わりに、マイナスになった際の損失も大きくなります。

一般的には、株式などの金融商品は変動幅が大きく、債券などは小さくなっています。

資産運用における主なリスク

では、どんなリスクがあるのか確認しましょう。

価格変動リスク

価格変動リスクとは、金融商品の値動きによるリスクです。価格は社会情勢や、企業業績、為替相場などの要因によって毎日変動します。この価格の変動によって、リターンを得られたり、損失を被ったりします。

金利変動リスク

金利変動リスクとは、金利と債券価格の変動によるリスクです。一般的に、金利が上がると債券は値下がりし、金利が下がると債券は値上がりします。なぜなら、市場金利が高くなると金利の低い債券を売って、もっとリターンを狙える投資をしようとする人が多くなるからです。市場金利が下がると逆の動きが起こります。

日常生活の中で金利変動の影響を受けるものとして、預貯金や住宅ローンの金利などがありますが、金融商品の中で金利変動の影響を一番大きく受けるのが債券です。

信用リスク

信用リスクとは、株式や債券といった有価証券を発行している国や企業が、財政難や経営不振などによって、債務不履行(元本や利息が予定通り支払われなくなること)が起こるリスクです。これは、経営状態や財務状態が悪くなると、その金融商品の価値が値下がりし、最悪倒産した場合に投資元本が償還されない可能性があるからです。

そのため、投資先の国や企業の財務、経営内容や格付けなどは注意して確認する必要があります。

為替変動リスク

為替変動リスクとは、為替相場が変動することで、外貨建ての金融商品の価値が変動するリスクです。外貨建ての金融商品を円で受け取った場合、その時の為替が円安であれば利益となる可能性がありますが、円高だと損失を被る可能性があります。

カントリーリスク

カントリーリスクとは、国の信用リスクのことです。投資対象の国や地域の政治や経済状況が変動することで、証券市場や為替市場に混乱が生じ、投資した金融商品の価値にも影響が出る可能性があります。

特に、国が発行している国債に投資する場合、発行元の国の情勢を把握することが非常に重要です。国が破綻して債務不履行になる危険性が高い国債ほど高金利なので、国は潰れないという安易な思い込みはせずに慎重に見極めましょう。

リスクを分かった上での金融商品の選び方

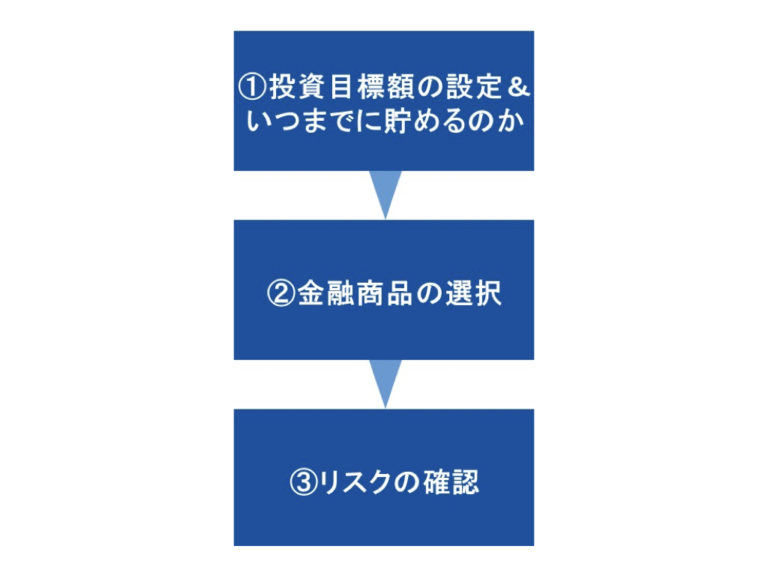

資産運用におけるリスクをご理解いただけたかと思います。では、リスクを分かった上で、実際に投資を行う場合にどのように金融商品を選ぶべきなのか、下記の流れを参考にしてください。

投資目標額と期限を設定する

まずは、いつまでに・いくら貯めるのかを具体的にする必要があります。そのためには、いつの時期に・何に・どれくらいの資金が必要になるのかを、自分で把握することが重要になります。例えば、子どもが2人いるのなら何年後に教育資金が大体どれくらい必要なのか分かりますし、老後に備えたいのであれば時間的に少し余裕がある中で資産運用することになります。

このように将来どれくらいの資金が必要になるのか、どうやって準備するのかを計画することを「ライフプラン」と言います。

例えば、200万円の資産を作りたい場合に、10年で作るのか20年で作るのかでは選ぶ金融商品や運用方法が変わってくるので、何となく始めるのではなく、ある程度の投資目標額と期間の設定は重要になります。

金融商品を選ぶ

投資目標額と期間が定まったら、金融商品を選びます。

例えば、100万円の資産を2倍の200万円にしたい場合、期間が10年間であれば、年利10%の金融商品を選ぶ必要があります。

これが20年であれば、年利5%の金融商品で良いため、選択できる金融商品の幅が広がり、リスクも低くなります。

上記は単利の場合ですので、複利効果を利用することで同じ期間でも大きな利益を得ることができます。

複利効果については単利と複利ってどれくらい差が出る?|資産運用の基本(4)で詳しく解説しています。

どの金融商品が単利か複利なのかは、しっかり確認しましょう。例えば、同じ銀行の定期預金でも単利と複利の両方があります。

| 単利 | 複利 | |

|---|---|---|

| 定額貯金 | 元金継続(再預入) | 元金利用継続(継続預入) |

| 定額預金 | 元金自動継続 | 元利自動継続 |

| 投資信託 | 毎月分配金受取 | 分配金再投資、無配分 |

単利は、定期的に利息が振り込まれるのでお小遣いがもらえた喜びはありますが、資産運用ではあまりメリットがないので、長期的に資産運用する場合は、複利効果を利用しましょう。

リスクを確認する

運用する金融商品が決まったら、リスクをしっかり確認します。短期間で目標額を目指すほど、価格の変動幅の大きい金融商品を選択する必要があるので、ハイリスク・ハイリターンなものになります。

もし損失を被った際に、それが許容できる範囲なのかどうかをもう一度再確認しましょう。また、金融商品固有のリスクもあるので、そういった面も考慮して選びましょう。

まとめ

今回は、資産運用のリスクとリターンについてお話ししました。リスクと言っても様々な種類があります。金融商品や運用の仕方で、どのようなリスクがあるのかが異なるため、リターンばかりでなくリスクも考慮して金融商品を選びましょう。